A. 海外の支店や子会社に1年以上の予定で勤務する人など、日本に住所がない人を税法上「非居住者」と呼びます。

この「非居住者」は、所得の源泉が日本国内にあるもの、例えば日本国内の土地を売却したケースなどについてのみ「国内源泉所得」として日本の税金がかかります。

しかし、非居住者が日本国内の不動産を売却した場合には申告漏れが起きる可能性があります。そこで、売却時点で買主が代売却代金を売主(非居住者)に支払うときに一定の税金相当額を控除して買主に支払います。これを「源泉徴収制度」と言います。

そして、買主は源泉徴収により売主から預かった税金を国に納税します。

しかし、この源泉徴収税額は仮の税金です。売主(非居住者)は正確な税金を計算して、売却した年の翌年の3月15日までに「確定申告書」を税務署に提出し、不足分の税金を納税することになります。また、所得税の特例の適用により税金が戻ってくるケース(還付)もあります。

(1) 源泉徴収義務

国内において、非居住者から日本国内にある土地等を購入してその代金を国内で支払う場合には、非居住者等に支払金額の10.21%相当額を源泉徴収する義務があります。

つまり、非居住者に支払われる金額は支払額の89.79%相当額となります。

売主は支払金額の10.21%相当額を翌月10日までに税務署に納付します。

ただし、不動産の売買金額が1億円以下で、かつ、自分または親族が住むための土地等を購入した場合には、その個人(買主)は源泉徴収をする必要はありません。

(2) 源泉徴収義務の判定

1 売却代金とは

手付金・中間金・固定資産税精算金・残代金をさします。

2 親族とは

配偶者・6親等内の血族及び3親等内の姻族をいいます。

3 1億円を超えるかどうかの判定

固定資産税精算金を含んだ金額により、その者の持ち分をもとに判定します。

例えば1億5,000万円の土地を売却した場合

所有者が1人:1億5,000万円>1億円 ∴源泉徴収が必要

所有者が2人(持分は2分に1ずつ):7,500万円<1億円 ∴源泉徴収は不要

(3)源泉徴収の手続き

1 源泉徴収の手続き

売却代金を支払う都度、支払金額の10.21%相当額を源泉徴収金額として預かり、残りの売却代金の89.79%相当額を売主(非居住者)に支払います。

2 源泉徴収税額の納付

「非居住者・外国法人の所得についての所得税徴収高計算書」(源泉所得税の納付書)に必要事項を記載し、代金の支払日の翌月10日までに銀行の窓口等により納税します。

3 納付書・支払調書の交付

売主の確定申告時に必要となりますので、「源泉所得税の納付書のコピー」または「支払調書のコピー」を売主に渡します。

(1) 受取金額:源泉徴収の手続き

売主から売却代金の87.79%相当額が入金になります。

確定申告の際に源泉徴収された金額の証明書類の提出が必要となるため、買主から受け取った「源泉所得税の納付書のコピー」または「支払調書のコピー」を保管します。

もし、交付されない場合は、必ず買主に請求します。

(2) 確定申告について

不動産を売却した年の翌年の2月16日~3月15日の間に、確定申告書を「納税管理人」が税務署に提出します。土地の譲渡代金は「所得税の申告分離課税」となります。

納税額がある場合には3月15日までに納付書により「納税管理人」が納税します。

居有用の3,000万円の特別控除等の特例も居住者と同様に適用できますので、事前に要件の確認をしておきます。その場合には源泉徴収された所得税額は戻ってきます。(還付)

(3) 納税管理人の選定

非居住者は海外にいるため、日本国内での申告納税等を行うことができません。そこで、非居住者(売主)に代わり日本国内における申告納税等の手続きを代行する人を納税管理人として選定します。

本来は日本国内に住所を有しなくなる時、つまり出国前に選定しますが、所得税の確定申告書に「所得税の納税管理人の選任届出書」を添付することもできます。

また、納税管理人は日本国内に住所があることが要件となるため、個人・法人を問いません。日本国内にいる配偶者や親族が選定されることが多いでが、税理士に依頼するケースのあります。

(4) 住所の判定

住所:生活の拠点をいい、客観的事実により判断します。

そのため、「単に住民票の登録」があっても、住所にはならないケースがあります。

居所:その人の生活の本拠という程度には至らないが、その人が現実に居住している場所

非居住者が日本国内にある不動産を売却した場合、通常の譲渡とは異なる部分の多くあります。また、譲渡所得の特例についても要件を満たせば適用することができます。

事前に税理士等の専門家に相談しましょう。

弊社においても、ご対応可能となりますので、お気軽に尋ねください。

こちらの記事は2024年9月30日までの情報を元に作成しています。執筆時点以降の事情変更により記事の内容が正確でなくなる可能性がございます。 引用しているウェブサイトについても同様にご注意ください。

令和6年1月1日以後に相続、遺贈、又は贈与により取得した「居住用の区分所有財産」(いわゆる分譲マンション)の評価方法について、改正が行われました。

https://www.nta.go.jp/publication/pamph/pdf/0023011-040_01.pdf(「居住用の区分所有財産」の評価が変わりました)

分譲マンションについては、「相続税評価額」と「市場売買価格(時価)」とが大きく乖離しているケースがあり、このような場合、相続税の申告後に、国税当局から、路線価等に基づく相続税評価額ではなく鑑定価格等による時価で評価し直して課税処分されるというケースが発生していました。

令和4年4月、タワーマンションの相続税評価額について争われた最高裁判決で国税側の主張が認められ、相続人に3億円の追徴課税が課せられたことも、改正への大きなきっかけになったといわれています。

実は相続税法では、相続等により取得した財産の価額は「当該財産の取得の時における時価(客観的な交換価値)」によるものとされています。(相続税法の時価主義)

※「取得の時」とは、相続人が取得した時、すなわち相続開始の時を意味しています。そして、その時価評価を行うための具体的な評価方法が、財産の種類ごとに財産評価基本通達によって定められています。

この時価主義の下、「居住用の区分所有財産」(いわゆる分譲マンション)の評価が適正に行われるため(=「相続税評価額」と「市場売買価格(時価)」との大きな乖離を解消するため)に、今回の基本通達の改正が行われたのです。

※国税庁の検討資料の中では、マンションの評価に関する通達を見直す必要性についてマンション(一室)の相続税評価額(自用の場合)

=区分所有権の価額(①)+敷地利用権の価額(②)

(注1)「家屋の固定資産税評価額」は、1棟の建物全体の評価額を専有面積の割合によって按分して各戸の評価額を算定

(注2)「敷地全体の価額」は、路線価方式又は倍率方式により評価

改正前と同様に算出した金額に、区分所有補正率を掛け算することとなりました。

築年数、マンションの総階数、所在階、面積により算出される「評価乖離率」を用いて算出される「評価水準」により決まります。少し複雑な計算方法となりますが…

簡単に言ってしまうと、

というように、市場売買価格に対応する補正が行われるような計算の仕組みとなっています。

また、この区分所有補正率による評価方法の適用のないもの(例 地上2階建以下低層の集合住宅 など)も定められています。

※区分所有補正率は、国税庁HP「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hyoka/annai/pdf/0023011-042.pdf」により計算することができます。相続税の生前対策を考えるうえで不動産の活用は有効な手段ですが、本件のような法律の改正に伴う影響や法律の内容を正しく理解したうえで対策を講じることが大切です。

適切な手法を適時に活用するためには、専門家への相談をおすすめします。

50代女性

株式

| 贈与方法 | 贈与税 | 相続税 | |

|---|---|---|---|

| 現状 | 80万円 | ||

| 暦年贈与 | 一括 | 1,171万円 | |

| 2年 (12月・1月) |

708万円 | ||

| 3年 | 488万円 | ||

| 相続時精算課税: 4000万円 | 0万円 | ||

※7年(3年)以内に相続が発生した場合、相続財産に加算されます

相続時精算課税制度を利用し、株を一括贈与する。

その後、各相続人に毎年100万円を4年間贈与し、相続発生時には相続財産を基礎控除額以下とする。

贈与財産の持ち戻し計算がされた場合、相続税評価額は「贈与時の金額」となります。 また、贈与により取得した株の配当金は子の収入となります。

贈与には、暦年贈与と相続時精算課税の2つの方法があります。

相続時精算課税精度は一度選択すると、それ以後の贈与について暦年贈与は適用されません。

令和6年以降、相続時精算課税税度では毎年110万円まで持ち戻し計算から除外されますから、この制度を利用して節税対策を行います。

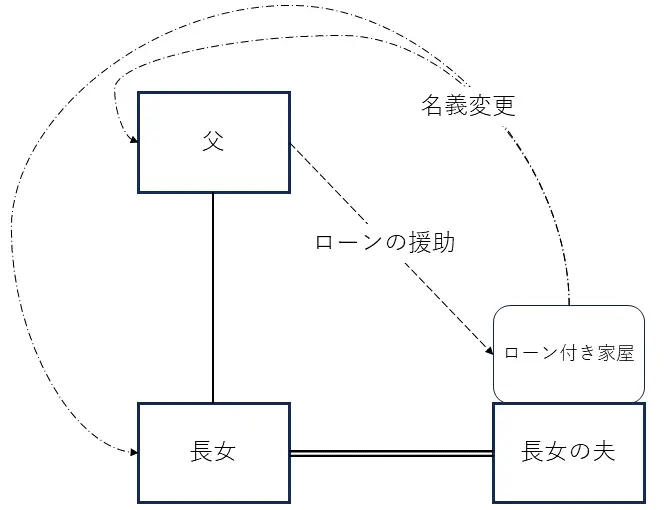

住宅ローンの利息が高額なため、父から援助を受けて住宅ローンを完済したい。

長女の方からご相談を受けて、返済予定表を確認したところ、毎月の返済額およそ8万円の内、元金が2万5千円、利息が5万5千円でした。

利息の負担が大変大きかったため、父が援助をしたい気持ちは十分に理解が出来ましたが、父としては、長女の夫への援助であったため、

その代償として建物の名義を長女の夫から長女若しくは父の名義に変更したいとの意向でした。

そこで、父の相続税の節税対策にもなるように「負担付き贈与」を提案しました。

父は70代で相続人は、長女のみでした。父が亡くなった時の相続税は、相続人が一人であることから、高額になることが見込まれます。

建物の相続税評価額は固定資産税評価額であること、また時の経過により減価していきますので、

預貯金が建物に組み替わると相続税の節税となります。

※負担付き贈与とは、受贈者に一定の債務を負担させることを条件にした財産の贈与契約 (今回のケースですと、家屋を贈与し、住宅ローンを弁済させる)を言います。

贈与税の課税価格は、「贈与財産の価額から負担額を控除した価額」となります。(相続税法基本通達21の2-4)

「贈与財産の価額」は、相続税評価額ではなく、取得時における通常の取引価額となります。

※所得税法上、贈与も譲渡所得における「譲渡」に含まれますので、 長女の夫には、負担に相当する金額を対価として譲渡所得税が課税されることになります。

※贈与財産の価額の計算 1,600万円-2,232,000円=13,768,000円

この度のケースでは、贈与財産の価額より負担額の方が大きくなります。贈与金額がマイナスになることは考えられないことから、長女の夫に贈与税が課税されます。また、譲渡所得税の対価の額は、負担額ではなく建物の通常の取引価額として計算します。

| 計算結果 | 計算式 | |

|---|---|---|

| 長女の夫 | ||

| 贈与税 | 219,800円 | 1,700万円-13,768,000円=3,232,000円 (3,232,000円-110万円)×15%-10万円=219,800円 |

| 譲渡所得税 | 0円 | 13,768,000円-13,768,000円=0円 |

| 父の相続税 | ||

| 相続税 | 1,220万円 | 1億円-3,600万円(基礎控除)=6,400万円 6,400万円×30%-700万円=1,220万円 |

| 相続税 (負担付き贈与後) |

950万円 | (1億円-1,700万円+800万円(注1))-3,600万円=5,500万円 5,500万円×30%-700万円=950万円 |

(注1)800万円は、負担付き贈与時の家屋の固定資産税評価額です。 時の経過により原価することにより、相続時には800万円より低い金額となります。

先代から相続されていた岡崎市内の土地(800㎡、宅地)、自宅家屋、預貯金、生命保険など

| ご依頼人による集計 | 弊法人の計算結果 | ||

|---|---|---|---|

| 遺産の内訳 | 土地 | 8,200万円 | 4,230万円 |

| 家屋 | 360万円 | 360万円 | |

| 預貯金 | 1,850万円 | 1,850万円 | |

| その他 | 680万円 | 680万円 | |

| 遺産合計 | 1億1,090万円 | 7,120万円 | |

| 基礎控除額 | 4,800万円 | 4,800万円 | |

| 課税対象遺産総額 | 6,290万円 | 2,320万円 | |

| 相続税額 | 744万円 | 232万円 | |

☆512万円の節税を行うことができました。

遺産分割協議において、相続人同士が、不動産を共有名義で取得するケースは、後々のトラブルの原因となり得るためあまり多くはないのですが、今回は、相続財産である不動産を共有名義で取得した後に、

について、ご説明したいと思います。

前提条件として、共有名義の不動産を売却する場合は、共有者全員の承諾が必要となります。例えば、以下のように、Aの持分2分の1、Bの持分2分の1の甲土地を売却するときは、AとBの合意が必要となります。

土地を売却した時は、譲渡所得の申告が必要となりますが、これは、A及びBがそれぞれ自分の持分の分だけ申告することになります。収入金額も2分の1、取得費及び譲渡費用も2分の1にそれぞれ按分して申告します。

そして、最も大きなメリットは、「相続した空き家を譲渡した場合の3,000万円特別控除」の適用要件を満たす場合には、A及びBそれぞれに適用できるという事です。つまり、

その他、自分の持分だけ売却することも出来るのですが、一般的には2分の1の所有権だけ購入するという買い手はいません。しかし、相続争いのケースで、共有者への嫌がらせとして、自分の持分を売却したり贈与したりするケースも中にはあります。

共有物の分割とは、共有状態を解消する手続きで、今回は、1筆の土地を2筆に分割するような現物分割により単独名義にする場合についてご説明します。

| A単独所有 | B単独所有 |

共有の相手方が不承諾の場合でも、裁判所に分割請求の申立をすることにより、分割することが出来ます

そして、持分に応ずる現物分割の場合は、譲渡はなかったものとされます。

ただし、、不等価の共有物分割の場合には、相続税法9条により贈与があったものとみなされ贈与税の課税対象となることもありますので、注意が必要です。

また、共有者の一人が共有持分を放棄した場合、共有者が死亡して相続人がない場合には、その持分は他の共有者に帰属するという民法255条の規定にも注意が必要です。安易に分割をしてしまうと、取得できるはずの土地が取得できなくなったという事もあります。

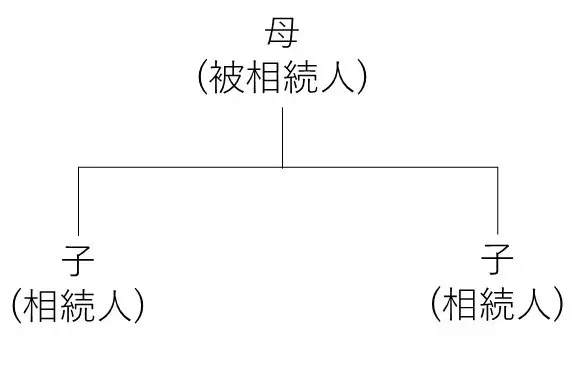

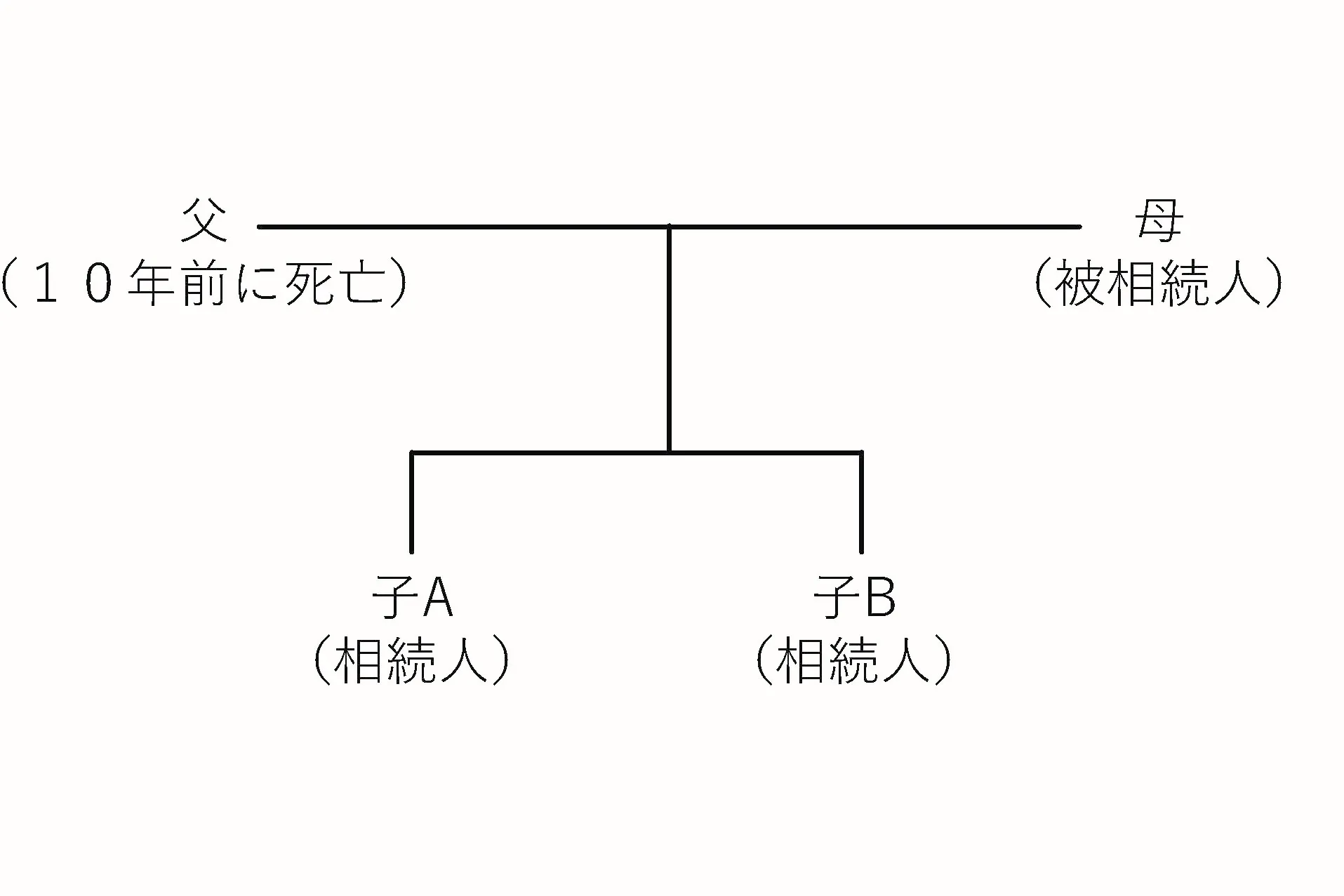

| 父の遺産の分割内容 | 母の相続財産 | 相続税額の総額 | |

|---|---|---|---|

| パターン1 | すべて母が相続 | 土地 家屋 金融資産 | 545万円 |

| パターン2 | 土地家屋は子A 金融資産は母 | 金融資産 | 80万円 |

パターン2を採用することにより、相続税の節税、および相続税申告書作成報酬も抑えられる結果となりました。

こちらの記事は2022年7月21日までの情報を元に作成しています。執筆時点以降の事情変更により記事の内容が正確でなくなる可能性がございます。 引用しているウェブサイトについても同様にご注意ください。

相続で引き継いだ土地や建物を相続人の方が利用しない場合、売却を検討される方も多いかと思います。

土地や建物を売却した時は、他の所得と分離して、「収入金額」から「取得費」と「譲渡費用」を控除して「譲渡所得」を算出します。そして、その譲渡所得に一定の税率を乗じて譲渡所得税を算出します。

譲渡所得=収入金額-取得費-譲渡費用

譲渡所得の申告をするとき、「収入金額」については契約書に明記されていますので、それほど悩むことはないのですが、「取得費」については取得時の資料がないため不明であったり、「譲渡費用」については、どこまでが譲渡費用として認められるのかその範囲について悩ましいケースが多くあります。

そのような場合には、次のような検討をします。

取得費は、「その資産の取得に要した金額並びに設備費及び改良費の額の合計額とする」と規定されております。(所得税法第38条)

相続の場合は、被相続人の取得費を引き継ぐのですが、これらの金額が不明な場合、概算取得費(収入金額の5%)(措法31の4)により計算した価額とすることになります。

おおよその金額は記憶などにより分かっているのだけれど、証明する資料がないといった場合に、概算取得費で計算すると、実際の取得費と想定される金額よりも少なくなり、納得できないという事もあるのではないでしょうか。

そのような場合には、次のようなものから取得費を推定します。

その他、取得費に算入することができるもので、忘れがちなものに次のようなものがあります。※2

譲渡費用は、次に掲げる費用をいう事とされています。(所基通33―7)

その他、譲渡費用に該当するかどうか悩ましいものとして次のようなものがあります。

抵当権抹消の費用や家財処分費用などは、譲渡するために必要な費用だから控除できるのではないかとも考えられますが、譲渡費用については限定的となっております。

相続した土地や建物を売却する際に、要件を満たせば、「被相続人の居住用財産(空き家)を売ったときの特例」(措法35条③)(※3)や「相続財産を譲渡した場合の取得費の特例」(措法39)(※4)の適用を受けることができます。

専門的な知識が求められますので、お悩みの際はお気軽にご相談ください。

※3 相続開始の日から3年を経過する日の年の12月31日までに売却すると譲渡所得から最高3,000万円控除することが出来ます。

※こちらの記事は2022年06月24日までの情報を元に作成しています。執筆時点以降の事情変更により記事の内容が正確でなくなる可能性がございます。

引用しているウェブサイトについても同様にご注意ください。

被相続人から相続開始前3年以内に贈与により取得した財産がある場合には、その贈与を受けた財産の価額を相続税の計算上、加算する必要があります。

加算の対象は、贈与税の納付の有無にかかわらず、3年以内ならすべて対象です。

また、相続時精算課税に係る贈与についても、その価額を加算して相続税額を計算します。

税務署で申告書の閲覧申請をします。閲覧なので、コピーをとることはできません。

紙に写し取るか、スマートフォン等で撮影することができます。

相続税法第49条第1項の規定に基づく開示請求書を税務署へ提出します。

請求書の様式は国税庁のホームページにありますので、詳細はそちらでご確認ください。

税務署から届く開示書の記載内容は次のとおりです。

開示書が届くまでは1か月ほどかかることが多いです。申告期限に間に合うよう余裕を持って手続きをしてください。

前述のように、必要な贈与税の申告をしていない場合、基礎控除以下で贈与税申告していないものも、加算の対象に含まれます。

贈与契約書、被相続人の通帳、相続人の通帳などを参考に漏れのないように留意してください。

3年以内の贈与が生前贈与加算にならない場合

不動産、特に都市部のマンションの相続税評価額を算定する方法につき、近年議論がありますが、この問題に関連して最近、最高裁判所より重要な判断が出されましたので、これを整理してお伝えしたいと思います。

相続税計算の基準となる被相続人の遺産の評価額は国税庁から公表されている財産評価基本通達に従って算定します。

この通達において、都市部(市街化区域)の宅地の評価は国税庁が毎年定める路線価に基づいて計算することとされ、建物(家屋)はその固定資産税評価額に基づいて計算することとされています(通達11、89)。

令和4年4月19日、最高裁は相続財産であるマンションの評価につき、この路線価に基づく評価額ではなく、国税局が別途実施した鑑定による評価額を採用し追徴課税を行ったことについて、これを適法であるとの判断を示しました。

一見すると最高裁が通達の評価方法に反した結論を出したようにも思えますが、この財産評価基本通達はその総則に次のような記載があります。

(この通達の定めにより難い場合の評価)

6

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

この定めがあることにより、課税庁が「著しく不適当」と判断した場合は、路線価以外の方法で宅地を評価できることとなりますが、むやみに適用されることはなく、一般に「伝家の宝刀」とも呼ばれています。

今回最高裁で判断された事案は、国税庁が不動産評価に対してこの「伝家の宝刀」を適用したことにつき、最高裁がこれを是認したというものであり、報道でも大きく取り上げられました。

ここで本事案の事実関係を見ていきたいと思います。

この事案は、被相続人が生前に、銀行から資金を借り入れた上で、東京都内および川崎市内のマンションをそれぞれ約8億3700万円および約5億5000万円で購入したことに始まります。

2つ目のマンションを購入した2年半後に相続が開始となり、相続人らが路線価に基づきこの2つのマンションの敷地評価をしたところ、それぞれ約2億円および約1億3000万円と計算されました。

マンション購入のための借入金がこの不動産評価額以上残っており(約10億円)、これが相続税計算上債務控除の扱いとなるため、結果として相続税額はゼロという申告となりました。

これに対し管轄税務署は、この路線価を用いたマンション評価額を「著しく不当」と判断し、通達6項に基づき、税務署が別途実施した鑑定に基づく評価額(それぞれ7億5400万円および5億1900万円)を相続税計算における評価額として採用し、相続人に対し更正処分と約3億円の追徴課税を行いました。

| 被相続人の購入金額 | 路線価に基づく評価額 | 税務署が示した鑑定評価額 | 乖離する金額 | |

| 東京都内のマンション | 約8億3700万円 | 約2億円 | 約7億5400万円 | 約5億5400万円 |

| 川崎市内のマンション | 約5億5000万円 | 約1億3000万円 | 約5億1900万円 | 約3億8900万円 |

相続人は、国税不服審判所の裁決を経て東京地方裁判所に課税処分の取り消しを求めて提訴しました。

東京地方裁判所は、租税負担の実質的な公平を著しく害することが明らかな「特別な事情」がある場合には、評価通達で定める以外の合理的な方法で評価することが許されるという判断を示した上で、本事案におけるマンションの路線価に基づく評価額と売買価額や鑑定評価額を比べ4倍ほど乖離している事実を指摘し、この路線価評価の合理性につき疑義があるとしました。

結果として、国税局が採用した鑑定評価額を基礎とする更正処分は適法であるとし、相続人の請求を棄却しました。

そして東京高等裁判所での控訴審も相続人側の敗訴となり、相続人側が上告し、令和4年3月に弁論期日が設けられました。

本判決において最高裁判所は、租税法上の「平等原則」につき、「租税法の適用に関し、同様に状況にあるものは同様に取り扱われることを要求するもの」とした上で、

「課税庁が、特定の者の相続財産の価額についてのみ評価通達の定める方法により評価した価額を上回る価額によるものとすることは、たとえ当該価額が客観的な交換価値としての時価を上回らないとしても、合理的な理由のない限り、上記の平等原則に違反するものとして違法というべき」としながらも、

「相続税の課税価格に算入される財産の価額について、評価通達の定める方法による画一的な評価を行うことが実質的な租税負担の公平に反するというべき事情がある場合には、合理的な理由があると認められるから、当該財産の価額を評価通達の定める方法により評価した価額を上回る価額によるものとすることが上記の平等原則に違反するものではないと解するのが相当である」として、本事案における課税庁の評価額計算は適法と判断しました。

なお、本事案では、

最高裁は、「租税負担の軽減をも意図してこれを行ったものといえる」と相続人の租税回避の意思も合わせて認識し、「他の納税者と上告人らとの間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反するというべき」と断じています。

(本事案の2つのマンションのうち、1つは相続開始の9ヶ月後に売却されており、この点も考慮された可能性があります。)

昨今、不動産、特にタワーマンション等、比較的高値で取引される物件を活用した相続税の生前対策がよく見受けられますが、

今般の最高裁の判断は、こういった現状を踏まえ、行き過ぎた相続税対策に対して警鐘を鳴らす意味も込められているように思えます。

この判例が出されたことにより、路線価に基づく土地評価が課税庁の判断で否定されることが現実的にあることがより明確にされたことになりますので、

不動産を利用した相続税の生前対策について、この先これまで以上に慎重に判断せざるを得なくなったと言わざるを得ません。

本事案のように、被相続人および相続人の租税回避行為とも認められる事実が明らかに見られる場合は課税当局により「伝家の宝刀」が抜かれても仕方のないところではあります。

相続税法には租税回避行為を規制するため、同族会社等の行為計算否認の規定はありますが(相続税法64条)、

あくまで法人を利用した場合の租税回避行為を規制する仕組みですので、本事案にはこれが直接当てはまらず、評価通達6項を適用するかたちで、この租税回避行為を咎めたのかもしれません。(この辺りは明確ではありません。)

ただ、評価通達6項を土地評価に適用し、路線価を利用した評価を否定する可能性に踏み込むのであれば、

最高裁判所には、時価との乖離の度合いや不動産購入から相続発生までの間の年数など、評価通達6項を不動産評価に適用する場合の基準となる指標ないし要件を示すようなその後の評価通達等の整備につなげる判決を出すことにより、

納税者間の公平性と財産評価計算の統一性を確保していただきたかったと思います。

より良いサービスのご提供のため、相続税申告・相続税対策の取扱案件の対応エリアを、下記の地域に限らせて頂きます。

【取り扱いエリア】

愛知県西部(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区,

豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市,瀬戸市,尾張旭市,長久手市津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村),

一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部(豊橋市,豊川市,蒲郡市,田原市,新城市)

岐阜県南部(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,本巣郡(北方町),多治見市,瑞浪市,土岐市,大垣市,海津市,養老郡(養老町),不破郡(垂井町

関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町),恵那市,中津川市,美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町))

三重県北部(四日市市,三重郡(菰野町 朝日町 川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

三重県中部(津市,亀山市,鈴鹿市)

静岡県西部(浜松市,磐田市,袋井市,湖西市)

無料相談については、相続人・受遺者の方の内少なくとも1名が上記エリアにお住まいの場合、または被相続人の最後の住所地が上記エリアにある場合の方に限定させていただいております。

運営管理 Copyright © 税理士法人 名古屋総合パートナーズ All right reserved.

所属:名古屋税理士会