![]() 亡くなった方が外国籍の方であっても、日本国内の財産に関しては相続税の対象となります。国外の財産まで課税対象となる否かは、被相続人の居住の状況や相続人の国籍などにより判定されます。

亡くなった方が外国籍の方であっても、日本国内の財産に関しては相続税の対象となります。国外の財産まで課税対象となる否かは、被相続人の居住の状況や相続人の国籍などにより判定されます。

相続税(贈与税も同様)の納税義務者については原則として、亡くなった方が①日本国内に住所(生活の本拠)を有する、場合、および、②相続開始前10年以内に、日本に住所を有していた場合、その国籍を問わず、国内外全ての資産を対象として、相続人には相続税の納税義務が発生します。

また、たとえ被相続人が日本に居住したことがない方であっても、相続人が①日本国内に住所を有する 場合、および、②日本国籍を有し相続開始前10年以内に日本に住所を有していた場合は、やはり国内外全ての資産を対象として相続税が課税されます。

ただ、出向など一時的に滞在している間に日本国内で亡くなった場合にも、母国の財産にまで日本の相続税課税が及ぶことは不合理であるといった問題があり、この点は近年の税制改正により、 一時的な在留資格に基づき日本国内に居住している者が亡くなった場合は原則として 国外財産には課税されないこととなりました(下表の「外国人被相続人」および「非居住被相続人」)。

これらをまとめたものが下の表になります。定義等の詳細はこちらをご参考ください。

| 非相続者 相続者 | 日本国内に住所あり | 日本国内に住所なし | |||||

|---|---|---|---|---|---|---|---|

| 日本国籍あり | 日本国籍 なし |

||||||

| 一時居住者 (※3) |

10年以内に国内に住所あり | 10年以内に国内に住所なし | |||||

| 日本国内に住所あり | |

||||||

| 外国人被相続人(※1) | |||||||

| 日本国内に住所なし | 10年内に日本国内に住所あり | |

|||||

| 非居住被相続人に該当(※2イ) | |||||||

| 10年以内に日本国内に住所なし(非居住被相続人、※2ロ) | |||||||

| 居住無制限納税義務者 | 国内外を問わず全ての財産が課税対象となる | |

|---|---|---|

| 非居住無制限納税義務者 | ||

| 居住制限納税義務者 | 国内財産のみが課税対象となる | |

| 非居住制限納税義務者 |

(※1)外国人被相続人とは、相続開始の時において在留資格(*)を有しており、かつ、日本国内に住所を有していたその相続にかかる被相続人をいいます。

(※2)非居住被相続人とは、相続開始の時において日本国内に住所を有していなかったその相続にかかる被相続人であって、次のいずれかの者をいいます。

イ その相続開始前10年以内のいずれかの時において日本国内に住所を有していたことがあるもののうち、そのいずれの時においても日本国籍を有していなかったもの。

ロ その相続開始前10年以内のいずれの時においても日本国内に住所を有していたことがないもの。

(※3)一時居住者である相続人とは、相続開始の時において在留資格(*)を有する者であって、その相続開始前15年以内において日本国内に住所を有していた期間の合計が10年以下である相続人をいいます。

*在留資格とは、出入国管理及び難民認定法別表第一の上欄の在留資格をいいます。

![]() 宝石や家具であっても、経済的価値がある以上、相続財産を構成し、相続税課税の対象となります。これらの評価額は原則として売買実例価額や精通者の意見等を参酌して決めることになります。

宝石や家具であっても、経済的価値がある以上、相続財産を構成し、相続税課税の対象となります。これらの評価額は原則として売買実例価額や精通者の意見等を参酌して決めることになります。

被相続人が保有していた宝石や貴金属、美術品や骨董品なども経済的価値がある(売ればお金になる)以上、相続財産として相続税計算に加味する必要があります。家具等の家財についても同様です。これらは「一般動産」とされ、原則として1個又は1組ごとに、売買実例価額あるいは精通者の意見に基づく価格等を参酌して評価することとされています。

ここでいう売買実例価額とはその品物が実際に市場で売買されている金額であり、また、精通者の意見に基づく価格とはまさに専門家等による鑑定評価額です。

要するに時価で評価せよ、ということになります。また、これらの価額が明らかでない場合は、同種の新品の小売価額から経過年数に対応する償却費相当額を控除した金額によって評価することが認められております。

ただ実際には、被相続人が保有していた全ての貴金属や骨董品等を一つ一つ評価することは現実的ではなく、実際には値の付かないものも多くあると思います。

そこで財産評価通達では、家庭用動産等で1個又は1組の価額が5万円以下のものについては、それぞれ一括して一世帯等ごとに評価することができることとされています。

したがって、多少なりとも経済的価値のあるアクセサリー類や家具などは「家財道具一式」として概算値で一括評価をすることが一般に行なわれています。

![]() 税理士報酬には上限等の決まりは特にありませんので、税理士や税理士法人ごとに異なります。具体的な金額は各々お問い合わせいただく他ありません。

税理士報酬には上限等の決まりは特にありませんので、税理士や税理士法人ごとに異なります。具体的な金額は各々お問い合わせいただく他ありません。

申告書作成などにかかる税理士報酬の水準について、かつては国税庁がその上限を規定で定めておりましたが、平成13年にこの規制が撤廃されて以降は、通達や税理士会規則等の定めも特になく、税理士報酬については各税理士ないし税理士法人がある程度自由に設定することになっています。

相場というものが存在するのかもしれませんが、地域や状況により異なるかと思いますので、一概に申し上げることはできません。各々で最寄の税理士・税理士法人に具体的な金額を直接お問い合わせいただく他ないかと思います。

また最近では、ホームページ等で料金を明確にしている税理士・税理士法人も増えておりますので、こちらも参考になるかと思います。

あくまで一般論ですが、相続税申告書の作成報酬に関しては、(1) 遺産総額、(2) 相続人の数、(3) 保有する不動産および有価証券の数(特に土地や非上場株式)、などを考慮して決められることが多く、報酬の見積もりを依頼した場合も、こういった数値を事前に聞かれることが多いかと思います。

ただ、細かな事情等は相続人や被相続人ごとに異なるものですので、複数の税理士・税理士法人になるべく具体的な事情を伝えた上で、複数の見積もりを入手し比較されることをお勧めします。

なお、弊法人の相続税申告書作成にかかる報酬につきましてはこちらをご確認ください。

所得税と同様に、相続税・贈与税も申告期限までに申告を提出しなかった場合、あるいは、納付期限までに納付を怠った場合に、次のような一定の附帯税(ペナルティです)が課されます。

特に相続税は一般に税額が大きくなるケースが多いため、附帯税の影響は大きくなります。十分ご注意ください。

| 附帯税の種類 | 課税される場合 | 割合 | ||

|---|---|---|---|---|

| 延滞税 | 法定納付期限までに納付しなかった場合 | 2ヶ月以内 | 7.3%(*) | |

| 2ヶ月超 | 14.6%(*) | |||

| 過少申告加算税 | 法定申告期限までに相続税の申告書を提出したが、その申告書の税額が過少であった場合 | 自主的に修正申告をした場合 | なし | |

| 税務調査の事前通知を受けてから調査前に修正申告をした場合 | 原則 | 5% | ||

| 税額が「期限内申告税額」と「50万円」のいずれか大きい金額を超える部分 | 10% | |||

| 税務調査を受けてから修正申告をした場合 | 原則 | 10% | ||

| 税額が「期限内申告税額」と「50万円」のいずれか大きい金額を超える部分 | 15% | |||

| 無申告加算税 | 法定申告期限までに申告書を提出しなかった場合 | 自主的に申告をした場合 | 5% | |

| 税務調査の事前通知を受けてから調査前に修正申告をした場合 | 50万円以下 | 10% | ||

| 50万円超300万円以下 | 15% | |||

| 300万円超 | 25% | |||

| 税務調査を受けてから修正申告をした場合 | 50万円以下 | 15% | ||

| 50万円超300万円以下 | 20% | |||

| 300万円超 | 30% | |||

| 重加算税 | 財産を隠ぺいまたは事実を仮装した場合 | 申告書を提出していた場合 | 35% | |

| 申告書を提出していなかった場合 | 40% | |||

*特例基準割合の適用により、令和7年中、「7.3%」は「2.4%」、「14.6%」は「8.7%」となっています。

なお、期限後申告であっても、

等の要件を満たせば、無申告加算税は課されないことになっています。

上の表のとおり、令和5年度税制改正により、無申告加算税の割合が引き上げられ、最大30%の割合で課されることになりました。無用な加算税が課されることのないよう、相続税申告が必要となるか否かを判断すること、期限までに申告書を作成し提出することがより肝要となっております。

相続税申告書を提出し、納税も行なった後で、「相続税を払い過ぎたことに気付いた」という声をお聞きすることがあります。単なる計算違いのケースもありますが、財産評価についての知識・情報不足に起因する過払いのケースをお伺いすることも多いです。

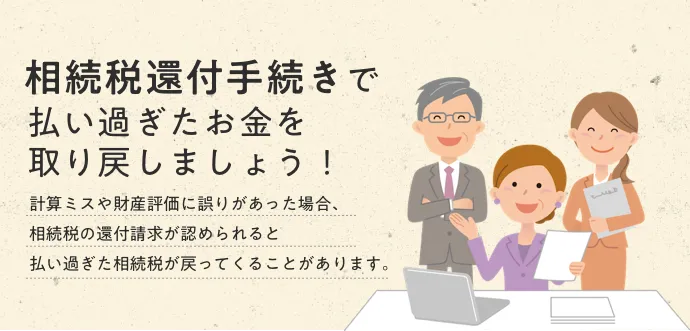

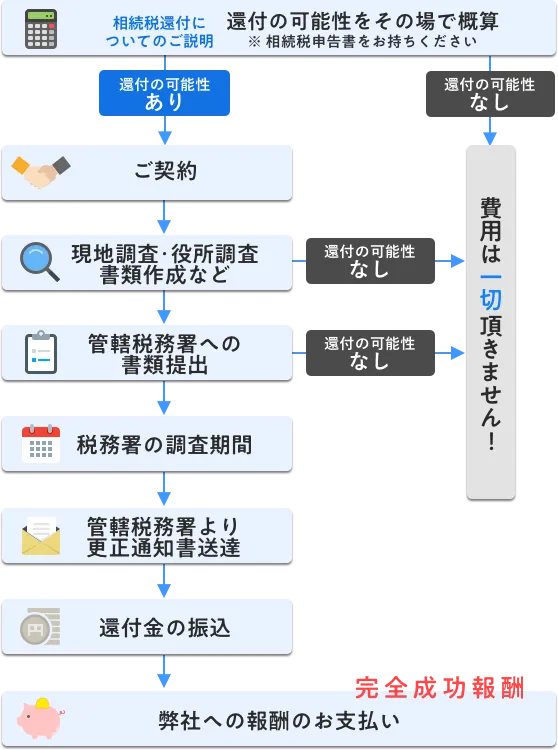

相続税を申告・納付した後であっても、所定の手続きを行なえば、再計算の上、過大に納付した相続税の還付を請求することができます。これを更正の請求と言います。

具体的には、相続税申告期限(被相続人が亡くなった日の翌日から10ヵ月以内)から5年以内に、所定の様式(更正の請求書)を、過払い分の税額についての計算書を添付のうえ、管轄の税務署に提出することになります。

実務上、相続税を過大に納付してしまう原因として、土地の評価によるものを多く耳にします。

土地は、その形状や周囲の状況等に応じ評価額を決定します。不整形地、がけ地、間口狭小など評価するにあたり検討すべき項目も多いうえ、特に平成29年までの相続については「広大地」の評価という適切に評価することが極めて難しいケースも多々ありました。

土地は、ポイントをひとつ外しただけで相続税計算に多大な影響を及ぼし得る財産です。

広大地とは、読んで字の如く「広くて大きな土地」であり、旧通達では「その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で...開発行為を行うとした場合に公共公益的施設用地の負担が必要と認められるもの」と定義されていました。

宅地としてはかなり広い土地を有効に活用するためには、一定の開発を行い区切りされた分譲用地に転換するなどの手間や負担が生ずることが想定されるため、相続税を計算する際の評価額が相当程度減額されることになっていました。その減額幅は最大65%とかなり大きく、適用できるか否かで相続税額に与えるインパクトの大きい評価方法でした。

税制改正により、このような土地の評価は、平成30年以降、「地積規模の大きな宅地」として評価方法が見直され、多くの土地に適用できるようになった一方で、減額幅が小さくなりました。

納税者自身で計算し申告する場合だけでなく、税理士に相続税の計算と申告を依頼した場合であっても、税理士が土地の現地確認や詳細な調査・検討を行なわず、評価減につながる要因を見落とすといったことは残念ながら起こり得ます。結果としてこれが相続税の過大納付を引き起こしています。

土地は、見方によって様々な方法で評価を下げることが可能です。土地が相続財産の中で大きなウェイトを占めるケースは多く、当然相続税額に与える影響も大きくなります。

実際のところ、その土地の特殊要因を見つけ、財産としての評価を下げるマイナス要因として税務署を納得させられるか否かは、税理士の力量に委ねられています。

仮に相続税申告書を提出してしまった後であっても、上述のとおり申告期限後5年以内であれば、納めた相続税の見直しを行うことにより「税金が戻ってくる」可能性があります。

名古屋総合パートナーズでは、お客様のご要望に応じて「相続税還付手続きプラン」をご用意しております。

名古屋総合パートナーズでは、相続税の実務を熟知した相続税専門税理士と土地評価の専門家である不動産鑑定士が「税」と「評価」の2つの視点から、徹底的に土地の評価を見直すことにより、納税者に一番有利な相続税評価額を算出することで、相続税の払い過ぎを指摘し、還付請求をいたします。

「相続税を払い過ぎたのではないか?」と不安がある方は、ぜひご相談ください。

実際に相続税の還付が成功した場合にのみ報酬を頂く「完全成功報酬型」のサービスプランです。実際に還付が行われた場合にのみ、費用が発生いたします。

成功報酬 還付金額の25%~35%

※別途、還付が成功しなかった場合であっても、交通費等の実費については頂いております。

※消費税は別途必要となります。

※詳細な費用について、詳しくはこちら

https://nagoya-sozokuzei.jp/fee/#plan-tetsuzuki

名古屋総合パートナーズでは相続税に関するプランを複数ご用意しております。

また、名古屋総合リーガルグループ全体では、遺産分割、遺留分、遺言、相続登記など相続に関する法的なご相談、手続きに関するご相談など、相続に関するあらゆるご相談に応じております。お気軽にご相談ください。

相続税が軽減される措置として有名なものに小規模宅地等の特例が挙げられます。

特例の対象として選択する宅地等の全てが、特定事業用等宅地等及び特定居住用宅地等である場合(貸付事業用宅地等を選択しない場合)には、それぞれ適用対象面積まで適用可能となるため最大730㎡まで適用できます。

高額な減額となるため、弊法人におきましても、生前贈与対策又は相続税の申告を行う時にはその適用に際しては、最も納税者の方に有利になるように細心の注意を払うところであります。

《平成27年1月1日以降の相続の場合》

| 区分 | 適用対象面積 | 減額割合 |

|---|---|---|

| 特定事業用等宅地等 | 400㎡以下 | 80% |

| 特定居住用宅地等 | 330㎡以下 | 80% |

| 貸付事業用宅地等のみの場合 | 200㎡以下 | 50% |

| 区分 | 特例の適用要件 | |

|---|---|---|

| 取得者 | 取得者ごとの要件 | |

| 被相続人の居住の用に供されていた宅地等 | ||

| (A)被相続人の配偶者 | 「取得者ごとの要件」はない | |

| (B)被相続人の居住の用に供されていた一棟の建物に居住していた親族 | 相続開始の時から相続税の申告期限まで、引き続きその建物に居住し、かつ、その宅地等を有している人 | |

| (C)被相続人と同居していない親族 | ①から③に該当し、かつ、④及び⑤に該当する ① 被相続人の配偶者がいない ② 相続開始の直前において被相続人と同居していた法定相続人がいない ③ 相続開始の時に、被相続人若しくは相続人が日本に住所を有している、又は相続人が日本に住所がなく、かつ、 日本国籍を有している ④ 相続開始前3年以内に日本国内にある自己または自己の配偶者の所有に係る家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除く。)に居住したことがない ⑤ 開始の時から相続税の申告期限までその宅地等を有している |

|

| 被相続人と生計を一にする被相続人の親族の居住の用に供されていた宅地等 | ||

| (D)被相続人の配偶者 | 「取得者ごとの要件」はない | |

| (E)被相続人と生計を一にしていた親族 | 相続開始の時から相続税の申告期限まで、引き続きその建物に居住し、かつ、その宅地等を有している人 | |

特定居住用の特例対象宅地等に該当するには、「相続開始の直前において、被相続人等の居住の用に供されていた宅地等」

でなければなりません。

被相続人の方が老人ホームに入所したまま、一度も退所することなくお亡くなりになる場合も多いかと思います。平成26年1月以後の相続につきましては要件が緩和され、以下の①②に該当する場合には、老人ホームに入所するまで居住の用に供していた宅地等を、相続開始の直前において被相続人の居住の用に供されていた宅地等とされることになりました。

*被相続人等とは、被相続人と被相続人と生計を一にしていた親族をいいます。

① 次のⅰ又はⅱに該当すること

| ⅰ 介護保険法に規定する要介護認定又は要支援認定を受けていた被相続人などが有料老人ホーム等に入居又は入所していたこと。 |

| ⅱ 障害者の日常生活及び社会生活を総合的に支援するための法律に規定する障害支援区分の認定を受けていた被相続人が障害者支援施設等に入所又は入居していたこと。 |

②その建物を事業の用(貸付も含む。)又は被相続人等(被相続人と入所の直前において生計を一にし、かつ、当該建物に引き続き居住している被相続人の親族を含む。)以外の者の居住の用に供していないこと。

| こちらの要件は、つまり、被相続人と別生計の親族が住んでしまった場合には、被相続人の居住の用に供していた宅地等に該当しないこととなりますので小規模宅地等の特例が使えないことになります。 ただし、括弧書きの部分になりますが、老人ホームに入所する前生計一で、老人ホームに入所後に生計が別になったとしても、相続人の居住の用に供していた宅地等に該当することになりますので、例えばその別生計の親族が土地を取得した場合には小規模宅地等の特例が適用できることになります。 |

これらは、老人ホームに入所するまで居住の用に供していた宅地等を、相続開始の直前において被相続人の居住の用に供されていた宅地等としてみるだけであって、上記の表(A)~(E)に掲げる取得者の要件を満たす必要があります。

![]() いわゆる「たんす預金」も相続財産に含められ、相続税計算の対象となります。金額に関する証明は特に必要ありません。

いわゆる「たんす預金」も相続財産に含められ、相続税計算の対象となります。金額に関する証明は特に必要ありません。

![]() 財産を現預金ではなく土地などの不動産で保有していること自体がそもそも節税になっています。

財産を現預金ではなく土地などの不動産で保有していること自体がそもそも節税になっています。

さらにこれら不動産を賃貸することにより、より効果的な節税が図れます。

![]() 相続税の計算上、死亡保険金には法定相続人の数に500万円を乗じた金額までの非課税限度額が認められており、これが節税につながっています。

相続税の計算上、死亡保険金には法定相続人の数に500万円を乗じた金額までの非課税限度額が認められており、これが節税につながっています。

被相続人の死亡により取得される生命保険金は、保険料を被相続人が負担していた場合、「みなし相続財産」として相続税の対象となります。その一方で、死亡保険金には法定相続人の数に500万円を乗じた金額までの非課税限度額が認められているため、全ての相続人が受け取った死亡保険金の合計額がこの非課税限度額を超えない限り、相続税は生じません。あくまで合計額で判断するので、保険金の受取人が相続人の1人に限定されていたとしても、非課税限度額は全額適用されます。

もし現金を現金のまま残して相続財産となった場合、何らの控除もなくそのまま相続税の対象となりますが、現金を生命保険金の保険料として支出した場合は、いわば財産が現金から保険金に転換されることとなり、この非課税限度額の恩恵を受けて、節税につなげることが可能となります。

生命保険が相続税対策となり得るのは、この非課税限度額の枠内の金額に限られ、これを超える分は相続税対策の観点からは特に効果はありませんが、相続対策という意味では、生命保険金は相続税納付の原資となって、資金不足を生じさせないという利点があり、また、遺産分割協議の対象ともならないので、特定の相続人に一定の金銭を相続させたい場合に有効な手段となります。

ちなみに、被相続人を生命保険の被保険者とする契約で、保険料の負担を特定の相続人(妻など)が行なった場合は、その相続人が保険金を受け取った際に、相続税ではなく、所得税(一時所得)の課税対象となることに注意が必要です。

ただ、一時所得はその所得金額の2分の1に相当する金額を所得税の計算に含めることになっているため、相続税以上に節税になる場合もあります。

また、生前暦年贈与との組み合わせでより有効な相続税の生前対策もなり得ます。

詳細につきましては「生命保険の賢い活用法」をご参照ください。

![]() 原則として年間110万円までの贈与には贈与税の課税はないのですが、いわゆる連年贈与と認定される場合は課税の問題が生じます。

原則として年間110万円までの贈与には贈与税の課税はないのですが、いわゆる連年贈与と認定される場合は課税の問題が生じます。

なお、これまでは相続時精算課税制度を選択しているケースでも110万円以下の贈与に贈与税が課される場合がありましたが、令和5年度税制改正で相続時精算課税制度にも110万円の基礎控除が認められたため、これはなくなりました。

贈与税は計算上、110万円までの基礎控除が認められているため、この金額を贈与額が下回る限り、原則として贈与税は課税されません(Q3ご参照)。

しかし、毎年同時期に同じ金額を同じ人に対して継続的に渡している場合、これを一定のまとまった金銭を単に分割して支払っているとみなされ、贈与額全体を課税対象とされる可能性があります。

例えば、父が子に対し毎年100万円ずつ同じ時期に贈与していた場合、これを年100万円の贈与とされず、1,000万円を10年に渡り年100万円ずつ受け取る権利(定期金に関する権利)を最初の年に贈与したとみなされてしまうリスクが生じます。

ただ、これは1,000万円の金銭を10年に渡り年100万円ずつ渡すという意思を父が有してこれを子と約す(契約する)ことが前提となっておりますので、そのような意思で行なわれるものでない限り、課税の問題は生じないと言えます。

課税する側の誤解を避けるために、贈与日、金額などを年ごとに変え、毎年その年の贈与金額にかかる契約書を作成した上で、振込記録などを残すことをお勧めいたします。

なお、令和5年までは、相続時精算課税制度を選択している場合に、通算で2500万円以上の贈与を行っていると、110万円以下の贈与で合っても、一律20%の税率で贈与税が課されるようになっておりました。

相続時精算課税制度とは、原則として60歳以上の父母又は祖父母から18歳以上の子又は孫に対し財産を贈与する場合において選択できる制度で、選択した場合、2,500万円までの贈与には贈与税がかからず、これを超える部分には一律20%の税率で贈与税課税が行なわれるというものです。(その後、贈与者が亡くなり相続が開始された時に、相続税計算の中にこの贈与財産の価額を戻し入れ、負担すべき納税額の精算を行うことになります。)

令和5年度の税制改正により、この相続時精算課税制度を選択した場合でも、令和6年以降の贈与については、1年につき110万円の基礎控除(非課税枠)が認められたため、この範囲であれば通算で2500万円以上の贈与を行っていたとしても20%の贈与税は課されないことになりました。

この相続時精算課税制度の中での110万円の基礎控除額の範囲内で行われた贈与は、将来贈与者が亡くなり、相続税計算が必要になった場合でも、その計算に含める必要はないという仕組みになっております。

すなわち、贈与税が課されない上に、将来の相続財産への戻し入れ計算も必要ないことになりますので、将来相続人となる子については、あえてこの相続時精算課税制度を選択することが、有効な生前対策の手段となり得ることとなりました。

より良いサービスのご提供のため、相続税申告・相続税対策の取扱案件の対応エリアを、下記の地域に限らせて頂きます。

【取り扱いエリア】

愛知県西部(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区,

豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市,瀬戸市,尾張旭市,長久手市津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村),

一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部(豊橋市,豊川市,蒲郡市,田原市,新城市)

岐阜県南部(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,本巣郡(北方町),多治見市,瑞浪市,土岐市,大垣市,海津市,養老郡(養老町),不破郡(垂井町

関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町),恵那市,中津川市,美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町))

三重県北部(四日市市,三重郡(菰野町 朝日町 川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

三重県中部(津市,亀山市,鈴鹿市)

静岡県西部(浜松市,磐田市,袋井市,湖西市)

無料相談については、相続人・受遺者の方の内少なくとも1名が上記エリアにお住まいの場合、または被相続人の最後の住所地が上記エリアにある場合の方に限定させていただいております。

運営管理 Copyright © 税理士法人 名古屋総合パートナーズ All right reserved.

所属:名古屋税理士会