相続人が複数いるケースで、亡くなった方が遺言書により遺産の分け方を指定しなかった場合、相続人間で遺産の分け方を話し合いで決める必要があります。これを遺産分割協議と言い、この結果をまとめた書面を遺産分割協議書と言います。遺産分割協議は財産ごと個別に行うこともできますが、通常は1通の書面の上で全ての遺産につきその分割方法を記載します。いずれの場合も、相続人全員の合意が必要となります。

この遺産分割協議書は不動産の移転登記や銀行口座の解約・名義変更の際などに証拠資料として提示が必要となります(2016年12月の最高裁判決により預金も遺産分割協議の対象とされました)。そのため、通常は相続人全員で実印を押印し、各種手続きの際には全員の印鑑登録証明書を添付します。

通常、遺産分割協議書はその写しを相続税申告書に添付します。相続税はまずその総額を計算し、これを各相続人が取得する財産価額の比に応じて按分する仕組みになっています。そのため、遺産分割協議書で決められた分割方法に基づいて申告書上各相続人に帰属する財産を区分し、各々が負担する相続税額を計算することになりますので、その根拠資料として遺産分割協議書が必要となるのです。

では、もし相続税の申告期限までに遺産分割がまとまらず、各相続人の負担する税額が定まらない場合はどうなるのでしょう? これを理由に相続税の申告期限が延長されることはありません。

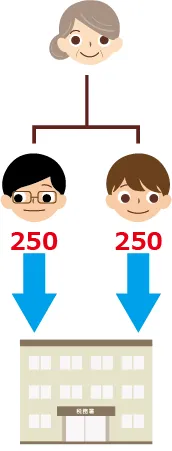

この場合、その未分割となっている財産は相続人全員で共有しているという前提で、各相続人が民法上の法定相続分に従って取得したものと仮定して、各相続人の負担税額を計算し、各々相続税を支払うことになります。

例えば、遺産総額は確定し、相続税の総額は500万円と計算できても、その分割方法が相続人である兄弟2人の間で定まらないまま申告期限を迎えてしまった場合は、とりあえず各人が250万円ずつ申告し納税することになります。

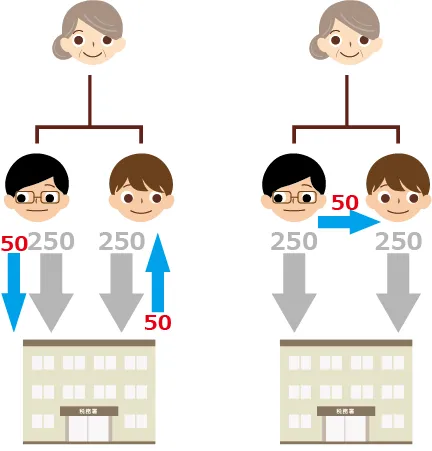

先の兄弟の例で、遺産分割協議が兄60%、弟40%の割合で財産を取得するよう整った場合、兄の納税すべき金額は300万円、弟は200万円となり、兄は修正申告を行い50万円を納付し、その一方で弟は更正の請求手続きにより50万円を還付してもらうことになります。

ただ、相続税総額が変わらない場合は、税務署に対して修正申告や更正の請求を行わなくても、相続人間で精算してしまうこと(先の例で言うと、兄が弟に50万円を支払って終わらせてしまうこと)も許されています(相続税法上、更正の請求だけでなく、修正申告も「できる」という規定になっています。総額が納められている以上、誰が納付するかについては税金を徴収する側にとっては関係がないということでしょう)。

ところで、配偶者の税額軽減や小規模宅地等の評価減などの特例は、遺産分割協議が完了していることが適用の前提となります。しがたって、申告期限までに遺産分割協議が整わない場合、将来の修正申告や更正の請求においてこれら特例の適用を受けられるよう、「申告期限後3年以内の分割見込書」という書面を作成し、当初の相続税申告書とともに期限内に提出します。これにより、期限後に遺産分割がなされた場合であっても3年以内であれば、特例の適用を受けることができます。

また、3年を経過する時点においてもまだ遺産分割協議が整っていない場合であっても、一定のやむを得ない事情(相続等に関する訴えが提起されているなど)がある場合は、申告期限後3年を経過する日の翌日から2ヶ月を経過するまでに「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」という書面を提出し、その申請につき所轄税務署長の承認を受けられれば特例適用が可能となります(ただし判決確定などの日より4ヶ月以内に遺産分割を確定させる必要があります)。

このような救済策が用意されてはいますが、修正申告や更正の請求の手続きに手間がかかることや、税務調査となることを避けるためにも、遺産分割協議は10ヶ月以内にまとまることを目指して進めてください。

税理士法人名古屋総合パートナーズでは、お客様の疑問などを積極的にコンテンツ化し、相続税で悩まれている全ての方へ正しい知識が提供できるように、日々サイトの改善を行っております。現在、サイトコンテンツの追加の際にお客様の求める情報を素早く提供するため、Facebook ページから広くご意見を募集しております。

相続税申告・相続税対策で悩んでいる、相続税全般について知りたいことがあるけどインターネット上で見つからなかったという皆様から、たくさんのメッセージをお待ちしております。 ※ サイトの更新やセミナーのご案内等の情報をいち早くお届けするために、Facebook ページへの「いいね!」をお願いします。

より良いサービスのご提供のため、相続税申告・相続税対策の取扱案件の対応エリアを、下記の地域に限らせて頂きます。

【取り扱いエリア】

愛知県西部(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区,

豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市,瀬戸市,尾張旭市,長久手市津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村),

一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部(豊橋市,豊川市,蒲郡市,田原市,新城市)

岐阜県南部(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,本巣郡(北方町),多治見市,瑞浪市,土岐市,大垣市,海津市,養老郡(養老町),不破郡(垂井町

関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町),恵那市,中津川市,美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町))

三重県北部(四日市市,三重郡(菰野町 朝日町 川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

三重県中部(津市,亀山市,鈴鹿市)

静岡県西部(浜松市,磐田市,袋井市,湖西市)

無料相談については、相続人・受遺者の方の内少なくとも1名が上記エリアにお住まいの場合、または被相続人の最後の住所地が上記エリアにある場合の方に限定させていただいております。

運営管理 Copyright © 税理士法人 名古屋総合パートナーズ All right reserved.

所属:名古屋税理士会