特定居住用宅地等の小規模宅地等の特例の適用要件の一つに、被相続人の居住の用に供されていた宅地等を同居親族が取得した場合(以下の表(B))というものがあります。同居親族とは、その家屋で被相続人と共に起居していたものをいいますが、二世帯住宅の場合はどのようになるのでしょうか。

平成25年12月以前の相続までは、二世帯住宅の場合は構造上内部で行き来ができるものは、全体を一つの住居ととらえ、また、構造上区分されたものは、それぞれの区分ごとに独立した住居ととらえ、被相続人が居住していた部分は特定居住用に該当するものとされていました。

しかし、平成26年1月以後に開始した相続につきましては、要件が緩和され①区分所有建物である旨の登記がされている建物である場合は、被相続人の居住の用に供されていた部分に居住していた親族に限り適用があり、①以外の場合には、被相続人又は被相続人の親族の居住の用に供されいた部分に居住していた親族に特定居住用宅地等の特例が適用されるという改正がされております。

《平成27年1月1日以降の相続の場合》

| 区分 | 適用対象面積 | 減額割合 |

|---|---|---|

| 特定事業用等宅地等 | 400㎡以下 | 80% |

| 特定居住用宅地等 | 330㎡以下 | 330㎡以下 |

| 貸付事業用宅地等のみの場合 | 200㎡以下 | 50% |

| 区分 | 特例の適用要件 | |

|---|---|---|

| 取得者 | 取得者ごとの要件 | |

| 被相続人の居住の用に供されていた宅地等 | (A)被相続人の配偶者 | 「取得者ごとの要件」はない |

| (B)被相続人の居住の用に供されていた一棟の建物に居住していた親族 | 相続開始の時から相続税の申告期限まで、引き続きその建物に居住し、かつ、その宅地等を有している人 | |

| (C)被相続人と同居していない親族 | ①から③に該当し、かつ、④及び⑤に該当する者

①被相続人の配偶者がいない ②相続開始の直前において被相続人と同居していた法定相続人がいない ③相続開始の時に、被相続人若しくは相続人が日本に住所を有している、又は相続人が日本に住所がなく、かつ、日本国籍を有している ④相続開始前3年以内に日本国内にある自己または自己の配偶者の所有に係る家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除く。)に居住したことがない ⑤相続開始の時から相続税の申告期限までその宅地等を有している |

|

| 被相続人と生計を一にする被相続人の親族の居住の用に供されていた宅地等 | (D)被相続人の配偶者 | 「取得者ごとの要件」はない |

| (E)被相続人と生計を一にしていた親族 | 相続開始の直前から相続税の申告期限まで、引き続きその家屋に居住し、かつその宅地等を有している人 | |

以下にいくつか具体的事例を挙げてみましたのでで確認をしてみてください。

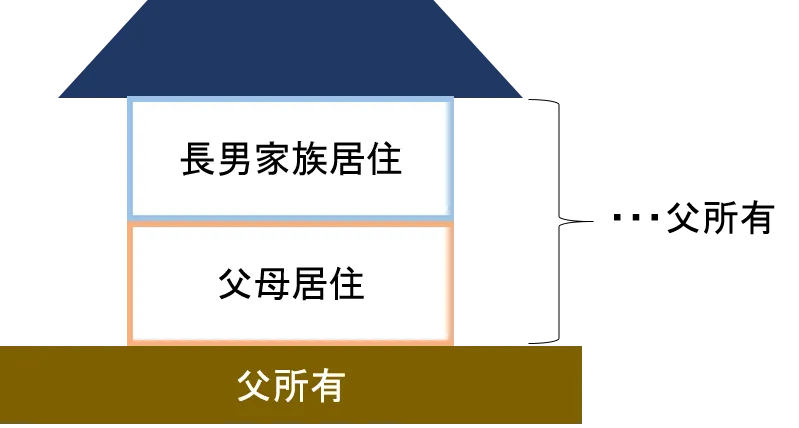

父:被相続人

| 母が取得 | 長男が取得 |

|---|---|

| 全体に適用あり | 全体に適用あり |

構造上内部で行き来できるものは、全体を一つの住居ととらえ、被相続人と親族が同居していたものとされます。

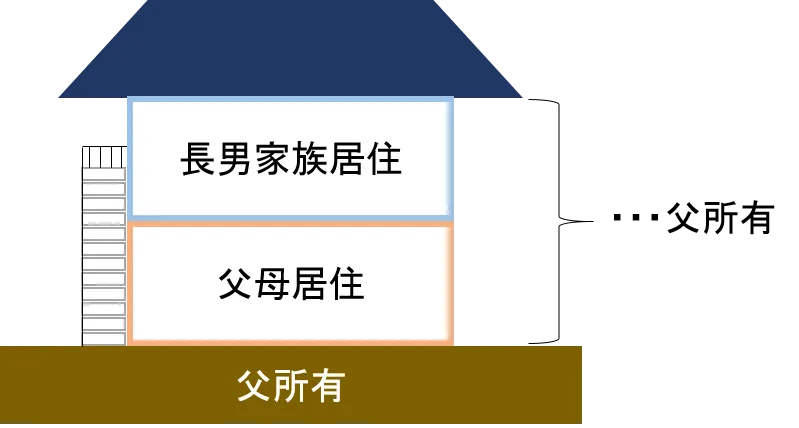

| 母が取得 | 長男が取得 |

|---|---|

| 全体に適用あり | 全体に適用あり |

構造上内部で行き来はできないが、区分所有ではないので、長男が居住していた2階部分も父の居住の用に供されていた宅地等の部分に含まれます。

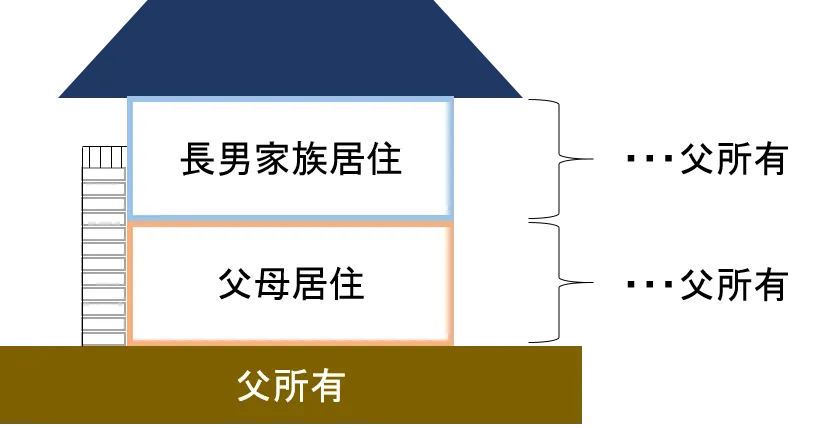

| 母が取得 | 長男が取得 |

|---|---|

| 1階部分敷地に適用あり | 適用なし |

構造上内部で行き来ができず、また区分所有ですので、2階部分は父の居住の用に供されいた宅地の部分に含まれません。

このように小規模宅地等の特例は適用要件が分かりづらいものとなっておりますが、適用要件をクリアした場合には大きな節税につながりますので、是非生前の節税対策として活用していただきたいものです。

税理士法人名古屋総合パートナーズでは、お客様の疑問などを積極的にコンテンツ化し、相続税で悩まれている全ての方へ正しい知識が提供できるように、日々サイトの改善を行っております。現在、サイトコンテンツの追加の際にお客様の求める情報を素早く提供するため、Facebook ページから広くご意見を募集しております。

相続税申告・相続税対策で悩んでいる、相続税全般について知りたいことがあるけどインターネット上で見つからなかったという皆様から、たくさんのメッセージをお待ちしております。 ※ サイトの更新やセミナーのご案内等の情報をいち早くお届けするために、Facebook ページへの「いいね!」をお願いします。

より良いサービスのご提供のため、相続税申告・相続税対策の取扱案件の対応エリアを、下記の地域に限らせて頂きます。

【取り扱いエリア】

愛知県西部(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区,

豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市,瀬戸市,尾張旭市,長久手市津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村),

一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部(豊橋市,豊川市,蒲郡市,田原市,新城市)

岐阜県南部(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,本巣郡(北方町),多治見市,瑞浪市,土岐市,大垣市,海津市,養老郡(養老町),不破郡(垂井町

関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町),恵那市,中津川市,美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町))

三重県北部(四日市市,三重郡(菰野町 朝日町 川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

三重県中部(津市,亀山市,鈴鹿市)

静岡県西部(浜松市,磐田市,袋井市,湖西市)

無料相談については、相続人・受遺者の方の内少なくとも1名が上記エリアにお住まいの場合、または被相続人の最後の住所地が上記エリアにある場合の方に限定させていただいております。

運営管理 Copyright © 税理士法人 名古屋総合パートナーズ All right reserved.

所属:名古屋税理士会