不幸にも交通事故が原因で身内を亡くしてしまった方から、「加害者から受け取る損害賠償金は相続税の対象となるのでしょうか? 」と尋ねられることがあります。

と言いますのも、民法の解釈上、死亡事故の場合であっても、逸失利益や被害者に対する慰謝料に相当する賠償金は相続の対象になるとされているため、相続税も課されるのではと心配されるようです。

民法上は被害者本人が賠償を求める権利を取得しこれを遺族が相続すると解さないと、遺族が加害者に請求できる賠償額が、被害者が直接被った損害の分だけ少なくなってしまうといった問題が生じてしまうため、このように考えるのは自然かと思うのですが、税額を適正に算出することを目的とする税法においては民法とは別の基準で判断がなされています。

この交通事故による損害賠償金と相続税の関係を、被害者(被相続人)が亡くなった時期に応じて整理してみたいと思います。

いわゆる死亡事故の場合、加害者に対する損害賠償請求は被害者自身の慰謝料なども合わせて遺族が行うことになります。

この交通事故の加害者から遺族が損害賠償金を受けた場合の相続税の取扱いにつき、国税庁はHPで、

「被害者が死亡したことに対して支払われる損害賠償金は相続税の対象とはなりません。」

と明記しています(国税庁HP タックスアンサー こちら )。

この理由については記されていませんが、この後に、

「この損害賠償金は遺族の所得になります」

と説明していることから、税法では損害賠償金を亡くなった被相続人の遺産ではなく、実際に請求した者(遺族)の収入と考えているようです。

では、相続税は課されなくとも、遺族に所得税が課されてしまうのかというと、そういう結果にもなりません。所得税法上損害賠償金は原則として非課税とされており、遺族にも税金は課されません。遺族感情を考えても、課税上望ましい結論となっていると言えるでしょう。

被害者が事故後、損害賠償請求を自ら行い、加害者との間で訴訟となった後に亡くなった場合は、この損害賠償金が被害者である被相続人の遺産として相続税の対象となる可能性が生じてきます。

財産評価基本通達に「訴訟中の権利」として、

「訴訟中の権利の価額は、課税時期の現況により係争関係の真相を調査し、訴訟進行の状況をも参酌して原告と被告との主張を公平に判断して適正に評価する。」

と定められており、これに従うと、被相続人と加害者のそれぞれの賠償額についての主張を鑑みて、請求権という財産として一定の評価を行い、相続税の課税対象となる財産に含めることになります。

相続税の申告期限までに判決や和解などにより請求額が確定していれば、これを請求権の評価額とすることが実務上考えられますが、訴訟が長引く場合は、現実的な賠償額を検討し評価額を決める必要があります。

判決や和解などにより、加害者から受け取る賠償額が確定した後に被害者が亡くなった場合は、貸付金や未収金と同様に債権として相続税の課税対象となる財産に含めます。

先に紹介した国税庁の説明にも、

「被相続人が損害賠償金を受け取ることに生存中決まっていたが、受け取らないうちに死亡してしまった場合には、その損害賠償金を受け取る権利すなわち債権が相続財産となり、相続税の対象となります。」

と明記されております。

上記1の場合の異なり、実際の請求者と亡くなるタイミングだけの違いで損害賠償金に相続税が課される結果になるので、不公平感は否めませんが、現行制度ではこのような取扱いにせざるを得ません。

なお、交通事故の損害賠償金には、近親者である家族の精神的苦痛に対する賠償として、遺族固有の慰謝料請求も認められています。こちらは当初より遺族が加害者に直接請求するものとなりますので、相続財産となることはありませんし、賠償金受け取った遺族としてもこれは所得税法上の非課税所得と扱われますので、課税の問題は原則として生じません。

交通事故の損害賠償金に相続税が課されるか否かは、このように被害者が亡くなる時点により異なってきますので、ご留意ください。

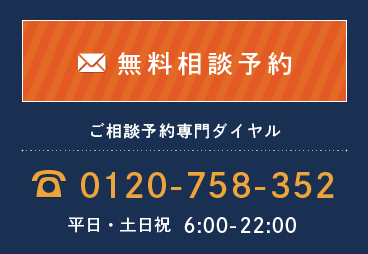

税理士法人名古屋総合パートナーズでは、お客様の疑問などを積極的にコンテンツ化し、相続税で悩まれている全ての方へ正しい知識が提供できるように、日々サイトの改善を行っております。現在、サイトコンテンツの追加の際にお客様の求める情報を素早く提供するため、Facebook ページから広くご意見を募集しております。

相続税申告・相続税対策で悩んでいる、相続税全般について知りたいことがあるけどインターネット上で見つからなかったという皆様から、たくさんのメッセージをお待ちしております。 ※ サイトの更新やセミナーのご案内等の情報をいち早くお届けするために、Facebook ページへの「いいね!」をお願いします。

より良いサービスのご提供のため、相続税申告・相続税対策の取扱案件の対応エリアを、下記の地域に限らせて頂きます。

【取り扱いエリア】

愛知県西部(名古屋市千種区,東区,北区,西区,中村区,中区,昭和区,瑞穂区,熱田区,中川区,港区,南区,守山区,緑区,名東区,天白区,

豊明市,日進市,清須市,北名古屋市,西春日井郡(豊山町),愛知郡(東郷町),春日井市,小牧市,瀬戸市,尾張旭市,長久手市津島市,愛西市,弥富市,あま市,海部郡(大治町 蟹江町 飛島村),

一宮市,稲沢市,犬山市,江南市,岩倉市,丹羽郡(大口町 扶桑町),半田市,常滑市,東海市,大府市,知多市,知多郡(阿久比町 東浦町 南知多町 美浜町 武豊町))

愛知県中部(豊田市,みよし市,岡崎市,額田郡(幸田町),安城市,碧南市,刈谷市,西尾市,知立市,高浜市)

愛知県東部(豊橋市,豊川市,蒲郡市,田原市,新城市)

岐阜県南部(岐阜市,関市,美濃市,羽島市,各務原市,山県市,瑞穂市,本巣市,本巣郡(北方町),多治見市,瑞浪市,土岐市,大垣市,海津市,養老郡(養老町),不破郡(垂井町

関ヶ原町),安八郡(神戸町 輪之内町 安八町),揖斐郡(揖斐川町 大野町 池田町),恵那市,中津川市,美濃加茂市,可児市,加茂郡(坂祝町 富加町 川辺町 七宗町 八百津町 白川町 東白川村),可児郡(御嵩町))

三重県北部(四日市市,三重郡(菰野町 朝日町 川越町),桑名市,いなべ市,桑名郡(木曽岬町),員弁郡(東員町))

三重県中部(津市,亀山市,鈴鹿市)

静岡県西部(浜松市,磐田市,袋井市,湖西市)

無料相談については、相続人・受遺者の方の内少なくとも1名が上記エリアにお住まいの場合、または被相続人の最後の住所地が上記エリアにある場合の方に限定させていただいております。

運営管理 Copyright © 税理士法人 名古屋総合パートナーズ All right reserved.

所属:名古屋税理士会